Sıfırlama (Reset)

288 9 Eylül 2024 Pazartesi 17:01

Tercüme kaynaklı farklılıklar - Bu makale, orijinal İngilizce versiyonunun Türkçe çevirisidir. Çevirideki olası hatalar veya yanlışlıklar, Kepler Cheuvreux ve bağlı kuruluşlarının sorumluluğu değildir.

Dış kaynaklı makalelerde sunulabilecek farklı görüşler - Şirketimiz dışı kaynaklardan alınan makalelerde ifade edilen görüşler, Renalco SA'nın görüşlerini yansıtmamakta olup sadece bilgi amaçlı paylaşılmaktadır.

Yatırımcılar ABD ekonomisinin beklenenden daha keskin bir yavaşlama yaşama riskini yeniden değerlendirirken, piyasa koşulları Eylül başından bu yana istikrarsızlığını sürdürüyor. Son iki aydaki zayıf istihdam yaratımı, ABD'deki büyümenin ana motoru olan iç tüketimin sonunda duvara çarpacağı yönündeki korkuları artırdı. Bu, şu anda S&P 500 için %15 YoY seviyesinde bulunan 2025 için EPS büyüme beklentilerinde önemli aşağı yönlü revizyonlara yol açacaktır.

Bu, bu yıl piyasaların üçüncü kez “reset” yaşaması ve her seferinde bu bir satın alma fırsatı oldu. Bu sefer farklı mı göreceğiz. Bizim görüşümüze göre, zengin değerlemeler düzenli volatilite nöbetlerini içerir. Ancak ABD'de bir durgunluğun olmaması, piyasaların derin bir düzeltme yaşamasını engellemelidir.

Bu arada, ABD piyasalarındaki sorunların küresel yansımaları var ve Avrupalı ve Japon hisse senetleri geçen hafta S&P 500'ün altında performans gösteriyor. Petrol piyasası denkleminin talep tarafında soru işaretlerinin olduğu bir dönemde, OPEC ve OPEC dışı arzın artması nedeniyle Brent'in %10 oranında düşmesiyle emtialarda da keskin bir gerileme yaşandı. Raporda, ham petrole ilişkin güncellenmiş arz/talep tahminlerimizi gösteriyoruz ve bu, gelecek yıl arz fazlasının güçlü bir şekilde artacağına işaret ediyor.

Bu koşullar altında sabit gelir, küresel portföylerdeki hisse senetlerindeki gerilemenin dengelenmesine katkıda bulundu. Düşen enerji fiyatlarıyla birlikte ABD'de işgücü piyasasındaki gerilimlerin yumuşaması aslında merkez bankacılarının işini kolaylaştıracak. Gelecek hafta, ECB'nin faiz oranlarını 25 baz puan düşürmesini (12 Eylül), 18 Eylül'de ise Fed'in 25 baz puanlık faiz indirimi ile parasal genişleme döngüsüne başlamasını bekliyoruz. USD kısa vadeli faiz oranları, bu tür bir geri dönüş beklentisiyle son zamanlarda önemli bir gerileme yaşadı. Euro Bölgesi'nde tahvil getirileri, ECB'nin fiyat baskılarından endişe duymaya devam eden temkinli mesajlarının ardından ABD'ye göre daha düşük bir oranda düştü.

Bizim görüşümüze göre, piyasalardan gelen temkinli mesajlar her zaman ilgiyi hak ediyor ve mevsimsellik genellikle Eylül ayında olumsuz oluyor. Bu nedenle agresif risk almayı savunmuyoruz. Ancak merhum Paul Samuelson'un söylediği gibi, “borsa son beş durgunluktan dokuzunu öngördü”. Temmuz ayına kadar açıklanan veriler hane halkı tüketiminde gözle görülür bir yavaşlamaya işaret etmiyor. İş fırsatları bol kalırken, işten çıkarma ve işten çıkarma oranları, önümüzdeki işsizlikte büyük bir artışa işaret edecek rahatsız edici seviyelerin çok altında kalıyor.

Avrupa'da perakende satışlar daha zayıf büyüme koşullarına işaret ediyor ve enerji sektörünün hisse senetlerindeki notunu düşürüyoruz. Yiyecek ve İçecek, Sağlık Hizmetleri, Kamu Hizmetleri gibi savunma ve tahvil vekil sektörlerini tercih etmeye devam ediyoruz.

Aslında, goldilocks senaryosunun olasılığının arttığına inanıyoruz. Bu senaryoya göre enflasyon artık hızla %2 hedefine dönecek ve merkez bankalarının faiz oranlarını agresif bir şekilde düşürmesine ve resesyondan kaçınmasına olanak tanıyacak. Daha düşük faiz oranları ve daha düşük enerji fiyatları satın alma gücünün desteklenmesine yardımcı olacaktır. Raporda S&P 500'ün tarihsel olarak hız düşürme döngülerinin başlangıcındaki performansını gösteriyoruz. 1970'den bu yana belirlediğimiz dokuz oranlı döngü bölümünden S&P 500, sonraki on iki ayda altı kez çift haneli, üç kez de (çift haneli) düşüş yaşadı. 80'lerin sonlarında ve doksanların ortalarında, S & P 500, faiz indirimi döngüsünün başlangıcına kadar güçlü bir şekilde yükseldi ve Fed'in parasal destek sağlaması nedeniyle yukarı doğru hareket etmeye devam etmesini engellemedi.

Önümüzdeki hafta: Ağustos ayı ABD TÜFE'si ve ECB toplantısı haftanın en önemli etkinlikleri olacak.

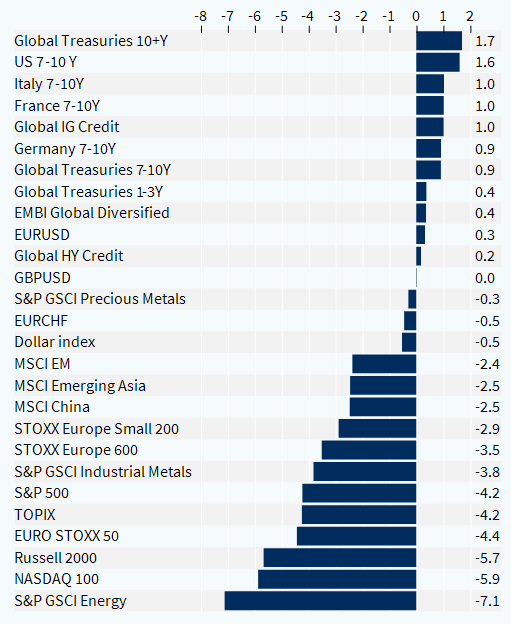

Varlık Sınıfları Performansı (1 Hafta)

Copyright © 2024 Kepler Cheuvreux. Tüm hakları saklıdır.

Bu belge, ACPR tarafından 14441 numarasıyla yetkilendirilen ve Fransa'da 112 Avenue Kleber, 75116 Paris, adresinde RCS 413 064 841 numarasıyla kayıtlı ve finansal piyasalar otoritesi olan "Autorité des Marchés Financiers" tarafından denetlenen Kepler Cheuvreux (www.keplercheuvreux.com) tarafından üretilmiştir.

Bu belge, bir tasfiye belgesi/duyuru veya diğer bir teklif belgesi veya yatırım teklifi belgesi değildir. Herhangi bir menkul kıymetin veya diğer yatırımın satın alınması amacıyla bir teklif veya talep olarak yorumlanmamalıdır. Bu belgeye dayalı olarak herhangi bir işlem yapmanızı önermiyoruz; bu belge, müşterilerimize genel bilgi olarak sunulmuştur. Bu, bir yatırım tavsiyesi veya kişiselleştirilmiş bir tavsiye değildir ve her müşterinin yatırım hedefleri, mali durumu veya ihtiyaçları dikkate alınarak hazırlanmamıştır. Bu belgenin içeriğine dayalı olarak hareket etmeden önce, kendi özel durumunuza uygun olup olmadığını kontrol etmenizi ve gerektiğinde bir profesyonelden tavsiye almanızı öneririz.

Performans ve piyasa verileriyle ilgili rakamlar, geçmiş dönemlere ilişkin verilere veya bilgilere dayanır ve gelecekteki sonuçların güvenilir bir göstergesi değildir.

Dış kaynaklardan gelen bilgilerin doğruluğu, makul şekilde güvenilir kaynaklardan elde edilmiş olup, eksiksizliği veya uygunluğu garanti edilmemektedir. Kepler Cheuvreux bu konuda herhangi bir sorumluluktan muaftır.

Bu belge içindeki piyasa verileriyle ilgili unsurlar, belirli bir anda kaydedilen ve değişebilecek verilere dayalı olarak sunulmuştur.