Un moment décisif

629 lundi, 25 mars 2024 12:00

Opinions divergentes dans les articles externes - Les opinions exprimées dans les articles provenant de sources externes ne reflètent pas nécessairement les opinions de Renalco SA et sont partagées uniquement à titre d’information.

Après de nombreuses spéculations et hésitations, les banques centrales ont finalement atteint leur moment décisif tant attendu. Au cours d'une semaine cruciale marquée par les réunions de politique monétaire de la Fed, de la BoE, de la BoJ, de la BNS et de la RBA, les banquiers centraux ont confirmé qu'en dehors du Japon, les taux d'intérêts étaient orientés à la baisse.

La Banque Nationale Suisse a été la seule à baisser ses taux, et les taux européens ont été réévalués à la baisse dans son sillage. La faiblesse de l'inflation en Suisse (proche de 1%) est en effet un signal avancé de ce qui pourrait arriver en zone euro dans quelques trimestres. Au Royaume-Uni, l'inflation de février s'est révélée inférieure aux attentes du consensus et le Conseil de politique monétaire de la Banque d'Angleterre a adopté une position résolument plus dovish. Enfin, la Fed, de loin la plus importante pour les marchés mondiaux, a confirmé notre point de vue selon lequel elle n'avait aucune raison de surréagir aux récentes données de l'IPC/IPP, qui ont été publiées quelques points de base au-dessus des attentes du consensus.

Il ne fait aucun doute pour nous que les banques centrales sont beaucoup moins émotives que les marchés. En conséquence, nous avons écrit la semaine dernière qu'il n'y avait aucune raison pour que la Fed modifie ses orientations sur les taux (le fameux dot plot). En effet, le rôle des banquiers centraux est de fixer la direction à suivre et de s'y tenir, car d’éventuels atermoiements peuvent nuire à leur crédibilité et, en fin de compte, au fonctionnement des marchés. Depuis 2000, la mesure préférée de la Fed pour évaluer l'inflation est l'indice des prix PCE (dépenses de consommation personnelles), qui est en hausse de 2,4 % sur un an (contre la cible de 2 %). L’inflation est donc désormais légèrement au-dessus de la cible et le niveau des taux (5,25%-5,5%) n’est plus du tout adapté aux circonstances.

En ce qui concerne les implications de marché, les actions US et japonaises ont grimpé, les taux ont baissé et le dollar s'est apprécié par rapport à la livre sterling, au franc suisse, au dollar australien, au yen et à l'euro. Mais l’appréciation du dollar n'est pas liée à une perception hawkish de la Fed, mais plutôt comme un pivot dovish des autres banques centrales. Même le yen s'est déprécié par rapport au dollar, bien que la Banque du Japon ait procédé à une hausse de taux, dans un cycle monétaire complètement désynchronisé. Le message sous-jacent de Kazuo Ueda penchait néanmoins du côté dovish. Les données préliminaires pour le quatrième trimestre indiquent que les ménages japonais ont continué à investir dans les actions, car ils reprennent confiance dans leur marché boursier. Nous pensons que la BoJ ne souhaite pas mettre en péril ce cercle vertueux qui s’est amorcé et elle doit donc agir avec beaucoup de prudence, ce qu'elle a fait. En ce qui concerne les attentes de taux, les courbes de rendement restent profondément inversées et les contrats à terme prévoient une inversion jusqu'en 2026, ce qui est beaucoup trop agressif à notre avis. Les marchés obligataires ont probablement besoin de chiffres étayant un ralentissement de la croissance et de l’inflation avant de projeter une repentification.

Nous continuons de penser qu'il y a beaucoup de valeur dans les obligations par rapport aux actions. La volatilité implicite des taux d’intérêts a commencé à refluer aux États-Unis, mais elle reste élevée, car les banques centrales commencent à peine leur pivot. Cela représente une opportunité selon nous. Nous continuons de penser que les actions sont richement valorisées, en particulier par rapport aux obligations. Mais nous convenons que, sauf choc exogène (géopolitique/ politique américaine par exemple), une inversion de tendance sur les marchés actions ne se produira que lorsque le marché commencera à craindre un ralentissement majeur / récession. La dynamique de consommation aux Etats-Unis a commencé à montrer des signes de faiblesse et l'excès d'épargne des ménages est susceptible d'être désormais dépensé. Pourtant, le marché du travail reste solide et les consommateurs sont confiants. Les prévisions de croissance du PIB américain par le consensus ont été fortement révisées à la hausse, ce qui ouvre la porte à d'éventuelles déceptions. Dans l'ensemble, nous continuons de préconiser une légère sous-pondération des actions, nous avons commencé à allonger la durée de notre allocation obligataire (en repondérant le crédit IG par rapport au crédit HY) et nous avons réitéré notre appétit pour l'or (et pour les minières aurifères au sein des actions). Notre position longue sur le dollar américain, en particulier par rapport au franc suisse, a également répondu à nos attentes.

Semaine à venir : un agenda de publications économiques allégé, même si aux États-Unis, l'enquête sur la confiance des consommateurs du « Conference Board », les données sur les dépenses de consommation pour février ainsi que l'indice des prix PCE (la mesure préférée de la Fed en matière d'inflation) seront suivis de près. Au Japon, l'indice des prix à la consommation de Tokyo pour le mois de mars sera déterminant pour le yen et pour les perspectives sur les actions japonaises.

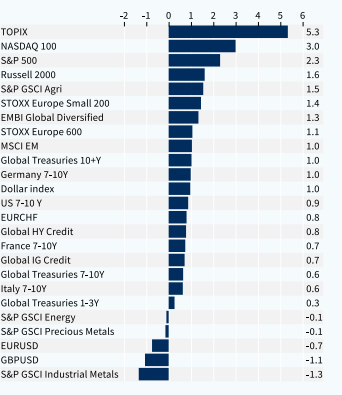

Performance hebdomadaire des classes d'actifs (%)

Copyright © 2024 Kepler Cheuvreux. Tous droits réservés.

Ce document est produit par Kepler Cheuvreux, entreprise d’investissement agrée par l’ACPR sous le numéro 14441 et régulée par l’Autorité des Marchés Financiers, incorporée en France sous le numéro RCS 413 064 841 à l’adresse suivante : 112 Avenue Kleber, 75116 Paris, France (www.keplercheuvreux.com).

Le présent document ne constitue pas un prospectus/document réglementaire ou autre document d'offre, ni une offre ou une sollicitation en vue de l'achat de titres ou autre investissement. Il ne doit pas être interprété comme une offre de vente ou une proposition d'achat de titres dans toute juridiction ou une telle offre ou proposition serait illégale. Nous ne sollicitons aucune action sur la base du présent document, qui est fourni à nos clients à titre d'information de portée générale. Il ne constitue pas une recommandation d’investissement, ni une recommandation personnalisée, et ne tient pas compte des objectifs d'investissement, de la situation financière et des besoins de chaque client. Avant d'agir en fonction du contenu du présent document, nous vous conseillons de vérifier s'il est adapté à votre situation particulière et, si nécessaire, de prendre conseil auprès d'un professionnel.

Les chiffres relatifs aux performances et aux données de marché ont trait ou se rapportent à des périodes passées et ne sont pas un indicateur fiable des résultats futurs.

L'exactitude, l’exhaustivité ou la pertinence de l’information provenant de sources externes n’est pas garantie, bien qu’elle ait été obtenue auprès de sources raisonnablement jugées fiables. Kepler Cheuvreux n’assume aucune responsabilité à cet égard.

Les éléments du présent document relatifs aux données de marchés sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.