Élections européennes : trouver un juste équilibre

mercredi, 3 avril 2024 12:27

Opinions divergentes dans les articles externes - Les opinions exprimées dans les articles provenant de sources externes ne reflètent pas nécessairement les opinions de Renalco SA et sont partagées uniquement à titre d’information.

Dans un contexte macro relativement calme, nous nous penchons cette semaine sur les élections européennes. Il ne s'agit probablement pas de l'événement de marché le plus excitant de l'année 2024, mais les enjeux sont importants en raison du contexte géopolitique tendu et du défi générationnel de la transition énergétique.

Dans ce rapport, nous démêlons les implications de marché de cet événement démocratique majeur au niveau mondial, avec plus de 400 millions d'électeurs éligibles dans 27 pays. La législation sur le climat est un sujet brûlant et, comme l'a récemment déclaré un commissaire européen, l'idéologie et le pragmatisme doivent trouver un juste équilibre, d'où le titre de ce rapport.

Les élections européennes auront lieu dans deux mois, du 6 au 9 juin, dans tous les pays membres de l'UE pour élire les 720 députés qui siègent à Strasbourg. Historiquement, ces élections ont eu du mal à mobiliser les citoyens, les questions européennes étant souvent mal comprises ou perçues comme trop éloignées de la vie quotidienne des électeurs. Toutefois, les élections qui approchent sont les premières à se dérouler dans un climat de menace sécuritaire à l’échelle continentale, ce qui pourrait maintenir la dynamique observée en 2019 en termes de participation électorale. Parallèlement, la montée des populistes et de l'extrême droite pourrait réserver des surprises. Les sondages indiquent que les deux groupes eurosceptiques, les Conservateurs et Réformistes européens (ECR) et Identité et Démocratie (ID), pourraient remporter entre 160 et 180 sièges, soit plus de 20 % des voix, pour la première fois. Néanmoins, ils restent fragmentés, ce qui réduit leur influence potentielle.

En ce qui concerne les implications de marché, nous avons rassemblé dans le rapport deux idées qui sont au cœur de la prochaine législature de l'UE : la sécurité et la défense, d'une part, et les énergies renouvelables, d'autre part. Ces deux idées sont en opposition dans la mesure où le secteur de la sécurité et de la défense est controversé mais bénéficie d'une forte dynamique sur les marchés boursiers. D’autre part, les énergies renouvelables sont un pilier important des portefeuilles ESG et ont des externalités positives, mais elles ont massivement sous-performé sur les marchés boursiers au cours des deux dernières années.

Le momentum trade : sécurité et défense. Le thème de la sécurité et de la défense est étroitement lié à la situation géopolitique, en particulier en Europe, où la guerre entre l'Ukraine et la Russie suscite des inquiétudes majeures à long terme. À la fin du premier trimestre 2024, le conflit semble s'être intensifié. Une course aux armements est en cours et l'Allemagne se réveille après des années de complaisance. En outre, le parapluie militaire américain pourrait être remis en question en cas de réélection de Trump, comme le suggèrent les sondages. Les dépenses militaires de l'UE sont passées de moins de 150 milliards d'euros en 2013 à un record de 270 milliards d'euros en 2023. Toutefois, ce montant reste inférieur à la ligne directrice de l'OTAN, qui suggère de dépenser 2 % du PIB, et est très éloigné des 860 milliards de dollars dépensés par les États-Unis l'année dernière. Dans ce contexte, les actions européennes de la défense ont connu un parcours exceptionnel. L'indice MSCI Europe Aerospace and Defence a progressé de plus de 50 % au cours des douze derniers mois (avant dividendes). Des valeurs telles que Leonardo, Rheinmetall et Kongsberg ont progressé de 70 % à 110 % au cours de la même période. La valorisation du secteur est certes élevée, à 22 fois les bénéfices futurs contre une moyenne de 16 fois, mais nous ne pouvons pas dire qu'elle est excessive compte tenu du nouveau paradigme géopolitique. Nous restons constructifs sur le secteur, et notre analyste a une recommandation à l'achat sur Thales, Rolls-Royce Holdings, QinetiQ, et Dassault Aviation, entre autres.

Par ailleurs, en ce qui concerne l'aspect controversé de la sécurité et de la défense, les décideurs politiques plaident actuellement en faveur d'un renforcement des capacités de défense. À notre avis, investir dans la défense ne devrait pas être controversé aujourd'hui. Comme l'adage latin qui trouve son origine dans le Traité des affaires militaires de Végèce datant du cinquième siècle : "Si tu veux la paix, prépare la guerre".

Le value trade : les énergies renouvelables. Contrairement au secteur de la défense, le thème des énergies renouvelables est beaucoup moins controversé. Mais il est aussi beaucoup plus contesté sur les marchés boursiers. Un indice de référence de producteurs d'énergies renouvelables a baissé de 48 % depuis l'été 2022. Les valorisations du secteur se sont largement normalisées, au point que ce qui était assimilé au style "croissance" dans le passé est devenu "value". Sans surprise compte tenu de sa mauvaise performance boursière, l'intérêt pour le thème s'est évaporé. Pourtant, les plans d'investissement dans les énergies propres sont colossaux, estimés à 1,7 trillion de dollars au niveau mondial en 2023 (60 % des investissements mondiaux dans l'énergie). Selon l'AIE, les investissements dans les énergies propres doivent atteindre 4,5 trillions de dollars par an d'ici 2030 pour limiter le réchauffement climatique à 1,5°C. Du point de vue du marché, une question majeure persiste concernant le retour sur investissement, et nos analystes ont récemment mis en évidence la corrélation entre les grands plans d'investissement et la décote de valorisation (lien). Ceci est également cohérent avec la forte sensibilité des valeurs renouvelables aux taux d'intérêts. Nous pensons que les énergies renouvelables sont attrayantes compte tenu de la baisse des rendements obligataires que nous escomptons. En outre, le flux de nouvelles concernant les élections européennes pourrait susciter un regain d'intérêt pour ce thème. Nous avons récemment relevé Orsted (Achat), nous avons ajouté le géant de l'énergie renouvelable EDPR à notre liste de valeurs préférées large cap, et nous avons la plupart des "pure players" dans les énergies renouvelables à l'Achat (Neoen, Voltalia, Iberdrola). Nos analystes apprécient également les sociétés de réseaux telles que E.ON, Redeia et Elia.

Sur le plan macroéconomique, nous augmentons notre exposition à l'or. Les achats de la Banque centrale chinoise (PBOC) constituent un soutien structurel, tandis que les actifs alternatifs tels que l'or bénéficient de l'incohérence perçue entre inflation persistante et baisses de taux de la part des banques centrales. Les minières aurifères sont l’équivalent de l’or au sein des actions mais avec plus de beta et de volatilité, et le secteur est raisonnablement valorisé malgré le rebond récent. Nous prévoyons toujours quatre baisses de taux de la Fed cette année et ne voyons pas d'incohérence par rapport à la dernière publication de l'indice des prix PCE, à 2,5 % en glissement annuel. Il s'agit de la mesure d'inflation préférée de la Fed et bien qu'elle soit supérieure à l'objectif de 2 %, nous pensons que le niveau des taux directeurs n’est plus adapté au régime d'inflation actuel de 2.5-3 %, d'où les baisses de taux attendues qui commenceront en juin, selon nous, et qui resterait un soutien pour les métaux précieux.

Semaine à venir : L'agenda macroéconomique sera de nouveau au premier plan, avec le rapport sur le marché de l'emploi américain pour le mois de mars, disponible vendredi.

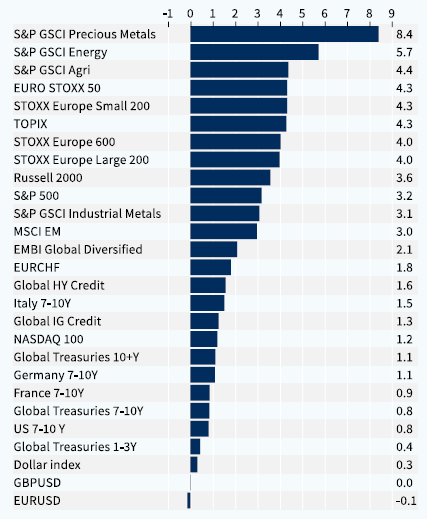

Performance hebdomadaire des classes d'actifs (%)

Copyright © 2024 Kepler Cheuvreux. Tous droits réservés.

Ce document est produit par Kepler Cheuvreux, entreprise d’investissement agrée par l’ACPR sous le numéro 14441 et régulée par l’Autorité des Marchés Financiers, incorporée en France sous le numéro RCS 413 064 841 à l’adresse suivante : 112 Avenue Kleber, 75116 Paris, France (www.keplercheuvreux.com).

Le présent document ne constitue pas un prospectus/document réglementaire ou autre document d'offre, ni une offre ou une sollicitation en vue de l'achat de titres ou autre investissement. Il ne doit pas être interprété comme une offre de vente ou une proposition d'achat de titres dans toute juridiction ou une telle offre ou proposition serait illégale. Nous ne sollicitons aucune action sur la base du présent document, qui est fourni à nos clients à titre d'information de portée générale. Il ne constitue pas une recommandation d’investissement, ni une recommandation personnalisée, et ne tient pas compte des objectifs d'investissement, de la situation financière et des besoins de chaque client. Avant d'agir en fonction du contenu du présent document, nous vous conseillons de vérifier s'il est adapté à votre situation particulière et, si nécessaire, de prendre conseil auprès d'un professionnel.

Les chiffres relatifs aux performances et aux données de marché ont trait ou se rapportent à des périodes passées et ne sont pas un indicateur fiable des résultats futurs.

L'exactitude, l’exhaustivité ou la pertinence de l’information provenant de sources externes n’est pas garantie, bien qu’elle ait été obtenue auprès de sources raisonnablement jugées fiables. Kepler Cheuvreux n’assume aucune responsabilité à cet égard.

Les éléments du présent document relatifs aux données de marchés sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.